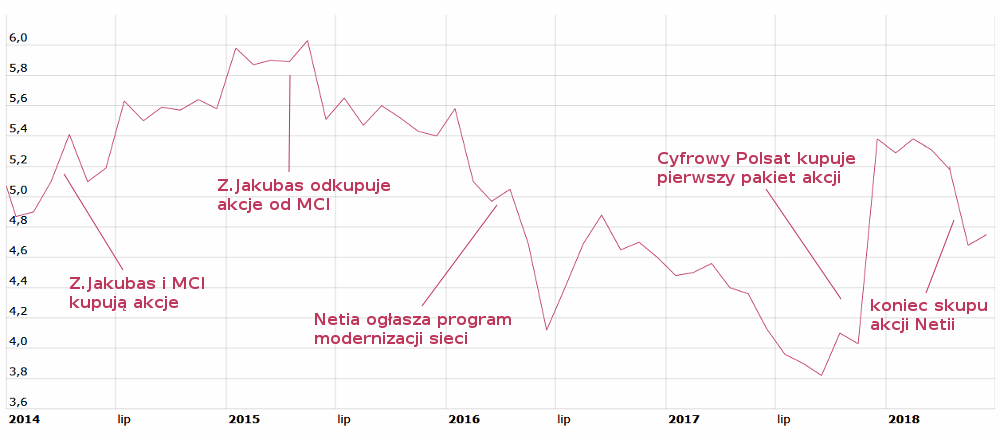

Kurs Netii intensywnie fluktuował w ciągu ostatnich 4 lat.

Kurs Netii intensywnie fluktuował w ciągu ostatnich 4 lat.Wydaje się więc, że na odsprzedaży akcji Netii Cyfrowemu Polsatowi zanotował najwyżej kilka lub kilkanaście milionów złotych zysku, co wobec zainwestowanego ponad pół miliarda złotych stanowi umiarkowaną stopę zwrotu.

Trzeba jednak pamiętać, że cztery lata z rzędu Netia wypłacała sowitą dywidendę (w tym również ponad rekomendację zarządu), która dała spółkom Zbigniewa Jakubasa około 190 mln zł. I to już wydaje się całkiem pokaźnym zyskiem.

W ciągu ostatnich 2 lat grupa Zbigniewa Jakubasa umacniała się w akcjonariacie Netii. W tym samym czasie 5,9 mln akcji sprzedało PTE Nationale Nederlanden, a 9,4 akcji SISU Capital. Spadały również udziały inwestorów dysponujących mniej niż 5 proc. akcji. Inni akcje skupowali, OFE Aviva nabyło 2,9 mln akcji, a OFE PZU 439 tys. walorów (własne akcje skupowała także Netia). Ciekawe, że w połowie ubiegłego roku stan posiadania inwestorów finansowych uległ zamrożeniu, chociaż FIP 11 FIZAN nadal skupował. Wobec ceny, jaką zdecydował się zapłacić Cyfrowy Polsat za akcje Netii, jedni inwestorzy mogą sobie pogratulować, inni wręcz przeciwnie. Na wezwanie Cyfrowego Polsatu odpowiedzieli jednak wszyscy. OFE PZU zainkasowało 109 mln zł, SISU Capital – 107,5 mln zł, PTE Nationale Nederlanden – 84 mln zł, a OFE Aviva – 71 mln zł.

Po redukcji ofert sprzedaży inwestorzy finansowi pozostają z następującymi pakietami Netii:

- PTE Nationale Nederlanden – 3,81 proc.,

- SISU Capital – 4,868 proc.,

- OFE AVIVA – 3,22 proc.,

- PTE PZU – 4,92 proc.

Największym pośród mniejszościowych inwestorów jest obecnie FIP 11 FIZAN Zbigniewa Jakubasa, który dysponuje 5,7 proc. akcji Netii. Na pozostałych akcjonariuszy przypada 11,5 proc. akcji operatora.

Cyfrowy Polsat nie zdradzał do tej pory swoich planów, co do pozostałych na rynku akcji Netii. Argumentował, że najpierw trzeba skończyć skup akcji. Nadal jednak nie zdradza swoich planów, ponieważ „dopiero od krótkiego czasu jesteśmy większościowym akcjonariuszem Netii”.

Logiczne by było, gdyby w średniej perspektywie Cyfrowy Polsat zdecydował się skupić resztę akcji Netii i wycofał spółkę z giełdy. Notowanie więcej, niż jednego podmiotu z tej samej grupy kapitałowej nie jest powszechną praktyką. Powiązane z Cyfrowym Polsatem (najpierw personalnie, a potem kapitałowe) Aero2 notowane było na giełdzie równolegle do właściciela, ale potem zostało przejęte i wchłonięte przez grupę.

Akcje, jakimi dysponują akcjonariusze mniejszościowi Netii warte są 547,5 mln zł wedle ceny, jaką płacił w wezwaniu Cyfrowy Polsat, oraz około 460 mln zł, wedle bieżącej rynkowej wyceny. Warto zauważyć, że zakończenie wezwania spowodowało natychmiastową przecenę akcji Netii, których kurs wrócił poniżej 5 zł.

Dla akcjonariuszy mniejszościowych ważna będzie strategią i taktyka nowego właściciela. Już wiadomo, że nie będzie rekomendował wypłaty dywidendy. Trudno z góry ocenić efekty rozpoczęcia przez Netię współpracy operacyjnej z grupą Cyfrowego Polsatu. Czy poprawi wyniki finansowe, a tym samym wpłynie na wzrost kursu akcji. Na razie nowy właściciel obchodzi się z mniejszościowymi partnerami w białych rękawiczkach, co jednak nie znaczy, że tym samym gotów jest wypłacić im kolejny bonus z 34-proc. pakietu akcji Netii.