Polska, wspólnie z Niemcami, Włochami i Wielką Brytanią, jest w grupie krajów, w których penetracja stacjonarno-mobilnych ofert łączonych jest ograniczona możliwością dostępu operatorów komórkowych do szerokopasmowej infrastruktury stacjonarnej – twierdzi firma badawcza Analysys Mason.

We wszystkich powyższych krajach operatorzy komórkowi, aby oferować stacjonarno-mobilne usługi łączone muszą korzystać z dostępu hurtowego. To ogranicza nie tylko zasięg, ale też możliwe do uzyskania marże. Konsekwencją są stosunkowo mało agresywne oferty, w których rabaty oferowane konsumentom nie są i nie mogą być nazbyt atrakcyjne.

W Polsce to zjawisko próbuje przełamać P4, operator Play. Rozpoczął sam współpracą z siecią kablową Vectra, a zintensyfikował te działania po przejęciu przez francuską grupę Iliad, która na rodzimym rynku agresywnie pozyskiwała klientów ofertami łączonymi.

Najpierw była stosunkowo atrakcyjna cena internetu oferowanego na zasadzie odsprzedaży usługi Vectry (w skład grupy wchodzą także Multimedia Polska). Łącze 150/15 Mb/s kosztowało (po uwzględnieniu rabatu za zgody marketingowe i e-fakturę) 40 zł. 300/40 Mb/s oferowano za 50 zł, a 600/60 Mb/s – za 60 zł.

Łączy 150 Mb/s nie ma już w ofercie takich operatorów kablowych jak UPC, czy grupa Vectra – oferta zaczyna się na wyższych przepływnościach. Cena 300 Mb/s w Play jest już jednak porównywalna z ofertami obu tych operatorów kablowych, zaś cena łącza 600 Mb/s jest, co ciekawe, niższa niż w grupie operatora-hosta, czyli Vectry – kosztuje 69,99 zł.

W najnowszej ofercie Play poszedł jeszcze o krok dalej. Łącze 150 Mb/s w paczce z podstawowym pakietem telewizyjnym oferuje za 30 zł.

Korzystający m.in. z hurtowej oferty Orange T-Mobile Polska w podstawowej ofercie światłowodowe łącza o przepływnościach 300 Mb/s i 600 Mb/s oferuje w tej samej cenie co Orange (59 zł i 69 zł), zaś najszybsze łącze – 900 Mb/s – o 10 zł drożej niż konkurent, który udostępnia mu sieć. Niektórzy klienci T-Mobile mogą liczyć na dodatkowe rabaty i np. nie ponoszą opłaty aktywacyjnej/instalacyjnej, a miesięczna cena abonamentu jest pomniejszona o dodatkowy rabat w wysokości 10 zł.

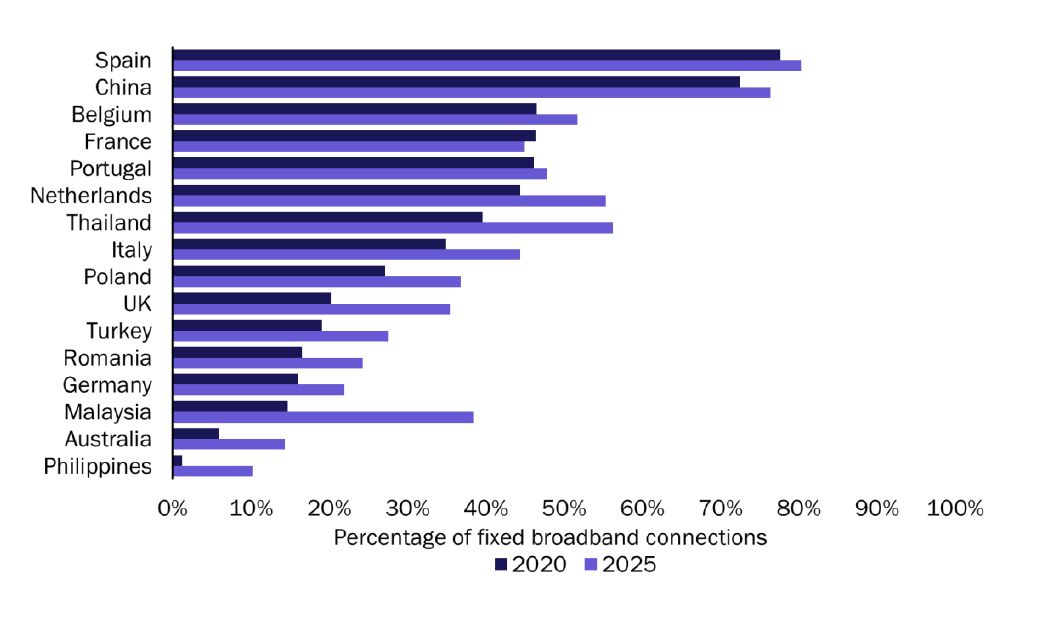

Odsetek nabywców pakietów usług w całej bazie klientów szerokopasmowych (w proc.)

źr. Analysys Mason

W ocenie Analysys Mason, we wspomnianych czterech krajach wzrostowi penetracji usług łączonych sprzyjać będą fuzje i przejęcia dotyczące sieci mobilnych i operatorów stacjonarnych. Podobne do sfinalizowanego 1 czerwca br. połączenie brytyjskiego MNO O2 z operatorem kablowym Virgin Media. Kolejnym motorem zmian będzie wchodzenie na rynek nowych operatorów (przykładem, według Analysys Mason, jest nowy czwarty niemiecki MNO – Drillisch) oraz lepszy dostęp do światłowodowych ofert hurtowych. Tu przykładem – według analityków Analysys Mason – może być rynek włoski, gdzie MNO uzyskali dostęp do sieci Open Fiber.

W Polsce ciągle jest szansa na fuzję operatora mobilnego z dużym operatorem oferującym usługi stacjonarnego dostępu do internetu. Należy rozpatrywać co najmniej Playa, T-Mobile, UPC oraz Vectrę, być może również Ineę.

Trwa też rozbudowa światłowodowych sieci dostępowych, które działają w modelu dostawcy hurtowego. Ich klientami są zarówno operatorzy zintegrowani, jak Orange, ale także wyłącznie mobilne dzisiaj T-Mobile (operator ma umowy hurtowe z Orange, Ineą i Nexerą).

Analysys Mason jest zdania, że sukcesy szwajcarskiego operatora Salt i hiszpańskiego Masmovil pokazują, jak rynek może wyglądać w przyszłości. Obaj ci operatorzy byli w stanie wykorzystać hurtowe oferty sieci światłowodowych i, wprowadzając atrakcyjne pakiety łączone, „podciąć ceny” operatorów o ugruntowanej pozycji rynkowej.

– Oczekujemy, że więcej operatorów będzie stosować podobną strategię. Hurtowy dostęp do światłowodów staje się coraz bardziej konkurencyjny ze względu na rosnącą podaż ze strony niezależnych operatorów – twierdzą analitycy Analysys Mason.

Dodają, że bariery utrudniające wprowadzenie atrakcyjnych pakietów przez MNO będzie niwelować migracja konsumentów od telewizji linearnej do OTT, w tym streamingu wideo. Zastępowanie tradycyjnej telewizji przez Neflix, Disney+, HBO Max, czy Amazon Prime zdejmie z MNO ciężar zakupu, często drogich, treści i pozwoli oferować tylko światłowód i łączność 4G/5G.

Według prognoz Analysys Mason, w Polsce udział w bazie klientów szerokopasmowego dostępu do internetu użytkowników pakietów łączonych ma szansę wzrosnąć do 2025 r. o ponad jedną trzecią i sięgnąć 40 proc., zaś np. w Wielkiej Brytanii podwoi się i sięgnie blisko 40 proc. I – patrząc na Hiszpanię, czy Francję – nadal oba rynku będą miały potencjał do wzrostu. W Hiszpanii i Francji już dziś udział nabywców pakietów odpowiednio: przekracza 70 proc. i dochodzi do 50 proc.