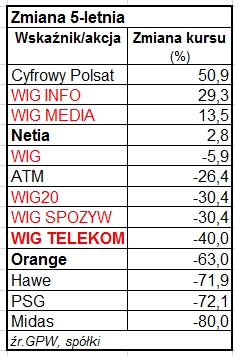

Zupełnie inaczej było z indeksami dwóch sektorów powiązanych z telekomunikacją, ale jednak bardziej wrażliwych na ogólną koniunkturę gospodarczą – mediami oraz informatyką. Tym giełda sprzyja znacznie bardziej. WIG INFO wzrósł przez ostatnie pięć lat ponad 29 proc., a WIG MEDIA o 13,5 proc.

Do indeksu WIG MEDIA należy Cyfrowy Polsat – spółka, którą dzisiaj również można zaliczyć do branży telekomunikacyjnej. Profilem różni sie jednak bardzo o innych giełdowych telekomów. Różni się również, jeżeli chodzi o wycenę akcji. W ciągu 5 lat kurs Cyfrowego Polsatu wzrósł 51 proc., a w ciągu ostatnich dwunastu miesięcy spadł – ale w stopniu mniejszym, niż kurs Netii. W tym samym czasie jednak masa grupy Cyfrowego Polsatu (a więc i przychody) znacznie wzrosła dzięki przejęciu najpierw Telewizji Polsat, a potem Polkomtela.

Z drugiej jednak strony grupa Cyfrowego Polsatu od lat nie jest skora do wypłacania dywidendy i w ciągu ostatnich lat wypłaciła mniej, niż nie mogąca się równać rozmiarem Netia. Cyfrowy Polsat jest jednak silnie zadłużony, a zarząd spółki nie kryje, że zasadniczym celem jest redukcja zobowiązań. Na większa dywidendę nie ma zatem co liczyć. Chyba również nie ma co liczyć na kolejne przejęcia, skoro ostatecznie grupa wycofała się nawet z walki o najdroższe pasma radiowe w aukcji 800/2600 MHz. Ciekawe, jak w krótkim i średnim terminie zareaguje na to wszystko kurs Cyfrowego Polsatu?

Średni i mali

Z mniejszych telekomów warto jeszcze wskazać ATM, którego kurs zachowuje całkiem nieźle – tylko trochę gorzej, niż Netii. Oczywiście, ATM również wypłaca dywidendę.

Zarówno w perspektywie 12 miesięcy, jak i 5 lat bardzo słabo zachowują się kursy Hawe i Polish Services Group (dawniej Tele-Polska Holding). Ta pierwsza spółka jednak, nigdy nie obiecywała sowitych zysków, zawsze miała duże potrzeby finansowe, a na dodatek od 1,5 roku osuwa się w kierunku bankructwa. PSG natomiast realizuje większość przychodów z niskomarżowego rynku hurtowego i nie osiągnął wielkich sukcesów na drodze dywersyfikacji – w kierunku rynku detalicznego i B2B. Ta spółka zresztą zdaje się dzisiaj na rozdrożu.

Warto jeszcze wspomnieć kurs Midasa, który w ciągu 5 lat spadł o 80 proc. – najbardziej pośród wszystkich analizowanych firm – ale w ciągu 12 miesięcy podrożał ponad 6 proc. To oczywiście nie jest samodzielny podmiot rynkowy, tylko centrum kosztów inwestycyjnych i niektórych aktywów grupy Cyfrowego Polsatu.

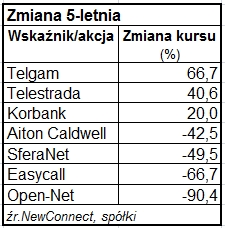

Odrębną kategorię stanowi grupa średnich i małych firm notowanych na rynku NewConnect. Płynność ich akcji mała, a zatem duża podatność na przypadkowe transakcje. Roczna perspektywa wydaje się w tym wypadku zupełnie bezużyteczna. Lepiej patrzeć w perspektywie 5-letniej, chociaż i tutaj trendy mogą być zaburzone. Nie można tym spółkom odebrać – lepszych lub gorszych – rynkowych podstaw, ale można mieć wątpliwości, czy NewConnect właściwie je wycenia.

Tak, czy inaczej w perspektywie 5 lat solidne wzrosty kursu zanotowały Telgam, Telestrada i Korbank. Kursy akcji wszystkich tych spółek zachowywały się lepiej, niż kursy wielkich rywali z głównego parkietu giełdy, lepiej niż wartości indeksów WIG i WIG Telekom. Na przeciwległym biegunie znalazły się akcję Aiton Caldwell, SferaNet, Easycall i Open-Net.

Na polskim rynku telekomunikacyjnym panuje ogromna konkurencja. Rynek szerokopasmowy zapewne ma jeszcze potencjał wzrostu i są nawet klienci, którzy są gotowi zapłacić trochę więcej za usługi o parametrach lepszych, niż WiFi, czy HSPA, lub EDGE. Wszystkich operatorów czekają jednak forsowne inwestycje w rozbudowę lub modernizację sieci, które nie sprzyjają generowaniu zysków, którymi można by się dzielić z akcjonariuszami w postaci dywidendy. Nawet jeżeli rynek giełdowy odbije się od dna, to telekomów nie należy się spodziewać w awangardzie wzrostu kursów.