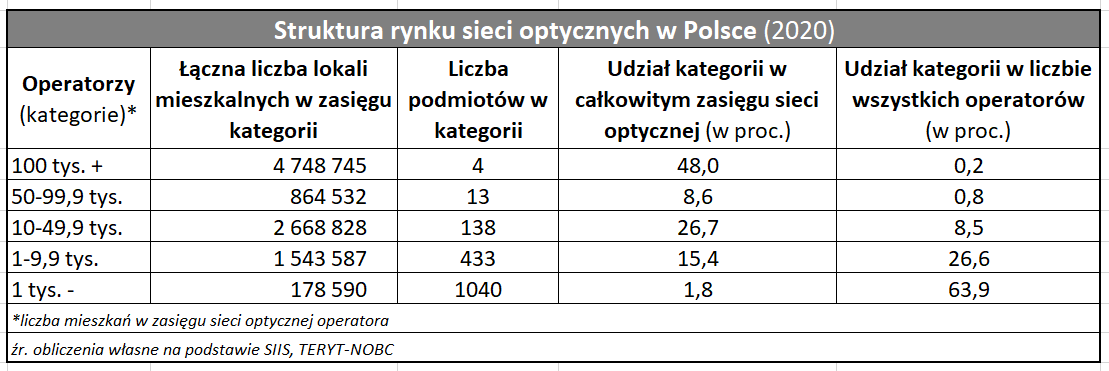

Orange Polska okazał się liderem pierwszej edycji rankingu „Rynek sieci światłowodowych w Polsce 2021” i trudno mówić tu o niespodziance. Ciekawiej jest na kolejnych pozycjach naszej listy. Oszacowaliśmy stan posiadania w krajowych zasobach sieci optycznych około 1,6 tys. podmiotów. Polski rynek telekomunikacyjny jest rozdrobniony i dokładnie to widać, nawet gdy analizujemy tylko sieci światłowodowe. Silną pozycję w tym segmencie mają średni i mali gracze.

Potrzebne do oszacowania dane co roku publikuje Urząd Komunikacji Elektronicznej w ramach inwentaryzacji infrastruktury telekomunikacyjnej. Informacje o zasobach mieszkaniowych w Polsce udostępnia Główny Urząd Statystyczny. Nałożenie tych dwóch baz danych pozwoliło zobrazować komercyjny potencjał sieci optycznych w Polsce i ocenić, do ilu mniej więcej gospodarstw domowych dociera każdy operator dysponujący siecią FTTx.

Łącznie mogą dzisiaj świadczyć usługi dla około 10 mln gospodarstw domowych w Polsce. Potencjał konkurencji wydaje się bardzo wysoki ponieważ zasięgi sieci optycznych nakładają się w 43 proc.(nie należy tego rozumieć ściśle jako duplikacji sieci – więcej na ten temat w tekście „Dane, dane, dane…”, jaki publikujemy w raporcie). Przyjęta przez nas metodyka mniej pokazuje, kto z kim dzisiaj konkuruje na danej klatce blokowej, ale kto i gdzie może być z dostępem optycznym w ciągu dwóch, trzech lat.

Dzisiaj na rynku światłowodowym dominuje Orange Polska (nie uwzględniamy jeszcze wydzielenia Światłowodu Inwestycji) – kilkukrotnie większy od największych konkurentów. Ponad udział w całym rynku telekomunikacyjnym plasują się w optycznej niszy mali i średni operatorzy, którzy od wielu lat stawiają na architekturę FTTH. Na marginesie: dzięki temu windują wycenę swoich przedsiębiorstw, ponieważ popyt na infrastrukturę FTTH jest dzisiaj wysoki. Więcej na temat transakcji jakie na tym rynku zawiera się w kraju i za granicą piszemy w raporcie w tekście „Światłowody wysoko wyceniane”. Budowa sieci optycznych wydaje się dzisiaj dobrą inwestycją, na co może wskazywać przykład dostawcy sprzętu do budowy FTTH – XBEST.PL. Jego właściciele uznali, że ich kompetencje i doświadczenie predestynują do wejścia na rynek operatorski. Więcej na ten temat w rozmowie z współwłaścicielem XBEST.PL Szymonem Sową.

Na rynku optycznym widać relatywnie słabszą pozycję sieci kablowych, co jednak udowadnia tylko, że HFC/DOCSIS wciąż potrafi podołać rynkowej konkurencji. Jak technologiczne dylematy rozwiązuje Fiberhost – firma, jak by nie było, o genezie kablowej – mówi w raporcie lider rozwoju technologii w tej firmie Karol Kowalik.

Przetwarzając dane do naszego opracowania dostrzegliśmy również rosnącą rolę dostępu hurtowego, co akurat – naszym zdaniem – wykoślawia obraz rynku infrastrukturalnego. Dane o wirtualnym dostępie BSA na sieci ach optycznych winny być raportowane oddzielnie albo filtrowane przez regulatora.

Na optycznej mapie kraju „na zielono świeci” Śląsk z największymi zasobami optycznymi i największym nasyceniem rynku mieszkaniowego usługami po światłowodzie. To jednak konkluzja równie przewidywalna, co pierwsza pozycja Orange pośród operatorów. Wysoki poziom urbanizacji Śląska od dawna sprzyja inwestycjom infrastrukturalnym. Ponadto wiadomo, że region jest matecznikiem operatorów ISP, którzy są jednym z promotorów technologii FTTH w Polsce. Ciekawie za to przyjrzeć się regionom powszechnie traktowanym jako zaścianki, gdzie – jak się okazuje – zasoby optyczny są całkiem duże (Podkarpacie) lub w szybkim tempie rosną (Świętokrzyskie). O geograficznym rozkładzie infrastruktury piszemy więcej w tekście „Światłowodowy Śląsk”.

Dwóch dużych dzieli rynek

Polski rynek urządzeń do sieci optycznych – zwłaszcza jeżeli chodzi o duże i średnie firmy – zdominowany jest przez Nokię i Huaweia, które dostarczają sprzęt do największych inwestycji światłowodowych w kraju (m.in. Orange, Fiberhost, czy Nexera). Jest na polskim rynku także chiński ZTE – trzeci globalny dostawca urządzeń FTTx, ale na razie obecny tylko w części sieci, jaką buduje Tauron Obsługa Klienta Sp. z o.o. w ramach projektów dotowanych z Programu Operacyjnego Polska Cyfrowa, oraz w niektórych innych mniejszych sieciach. ZTE cierpi na fakcie, że większym klientom do dywersyfikacji dostaw wystarczy sprzęt jego dwóch głównych rywali. Niekoniecznie widzą więc potrzebę wiązania się trzecim dużym vendorem.

Nieco inaczej wygląda sytuacja w segmencie mniejszych operatorów, którym raczej trudno jest wynegocjować atrakcyjne ceny od największych dostawców. Często więc posiłkują się „szarą strefą”, czyli sprzętem renomowanych marek, ale spoza oficjalnej dystrybucji: przeznaczonym na inne rynki, a przez to bez wsparcia, czy aktualizacji oprogramowania w Polsce. Taki sprzęt może być nawet o ponad połowę tańszy od urządzeń z oficjalnych kanałów dystrybucji. Alternatywnie ISP mogą także korzystać ze sprzętu mniejszych dostawców jak DZS (DASAN/Zhone Technologies), FiberHome czy słoweński Iskratel.

Mamy świadomość luk naszego zestawienia. Można mieć uwagi do przyjętej metodyki, jak i do oszacowań poszczególnych operatorów. Niestety, dostępne dane nie są idealne. Operując na publicznych bazach danych, lepiej rozumiemy dylematy UKE, który na tej podstawie musi analizować rynek oraz wspomóc planowanie wielomiliardowych interwencji publicznych. Sytuację może zmienić nowy system Punktu Informacyjnego ds. Telekomunikacji, chociaż dla jakości danych kluczowe wciąż będzie nie zaplecze informatyczne, ale spójność instrukcji sprawozdawczej oraz dokładność operatorów. Dzisiaj to od nich zależy precyzja danych o krajowej infrastrukturze telekomunikacyjnej.