Rentowność EBITDA Polkomtel Infrastruktura za 2018 r. wygląda obiecująco (43 proc.), aczkolwiek należy poczekać na raport spółki za rok 2019 oraz pamiętać, że będą to wyniki uzyskane wewnątrz jednej grupy kapitałowej.

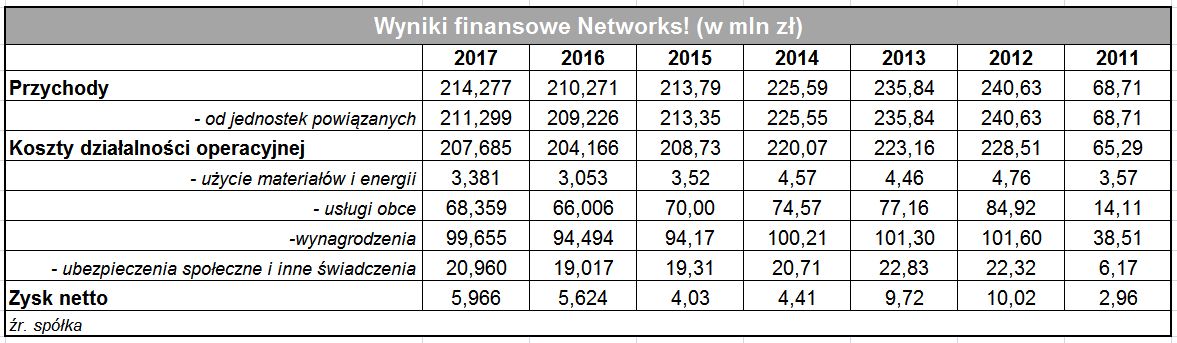

Można również przeanalizować średnioterminowe wyniki Networks! – firmy utrzymaniowej należącej w równych częściach do Orange i T-Mobile Polska, która świadczy właścicielom usługi utrzymaniowe. Strategia właścicieli Networks! zakłada, że spółka ta jest pozycją kosztową w ich budżetach. Z tego powodu głównym zadaniem zarządu Networks! jest stałe ograniczanie kosztów. Nie ma natomiast nacisku generowania gotówki dla właścicieli. Do 2016 r. w wynikach Networks widać efekty stałej optymalizacji kosztów (najtrudniejsze w obszarze wynagrodzeń). W 2017 r. ten trend został zachwiany, ale wzrost przychodów w tymże 2017 roku sugeruje nowe zlecenia ze strony właścicieli, być może wymagające zwiększenia zasobów, co spowodowało wzrost kosztów. W porównaniu do Polkomtela Infrastruktura jest różnica, ponieważ Networks! jest firmą techniczną świadczącą usługi, a nie dysponentem majątku trwałego. Zatrudnia więc prawie trzy razy więcej osób, niż spółka z Grupy CP.

Stała praca nad optymalizacją kosztową stanowi chleb powszedni wszystkich firm infrastrukturalnych. W przypadku Grupy CP potencjał tych oszczędności zależy od tego, jak głębokich optymalizacji dokonano w latach wcześniejszych. Głębsze porównanie nie jest możliwe z braku adekwatnych danych konkurencyjnych operatorów. Poglądowo można jednak podać, że w 2018 r. koszty świadczeń pracowniczych w Polkomtelu (305 mln zł) były znacznie niższe, niż w T-Mobile (614 mln zł), ale wyższe niż w P4 (ok. 255 mln zł). Trzeba zaznaczyć, że powodem tych różnic są m.in. metody organizacji niezbędnych do świadczenia usług zasobów – w modelu in-house lub w modelu outsourcingu.

Odrębnym pytaniem jest, na co właściciel Grupy CP może akumulować gotówkę (obok potencjalnej sprzedaży infrastruktury trzeba pamiętać o zmianie polityki dywidendowej), skoro główny akcjonariusz inkasuje ponad połowę środków wypłacanych przez grupę. W rynkowych rozważaniach najczęściej padają dwa pomysły. Pierwszy – najbardziej się narzucający – to obniżenie poziomu zadłużenia. Taki jest często powód sprzedaży infrastruktury.

Na koniec ubiegłego roku Telecom Italia miał ok. 26 mld euro długu netto, który do 2022 r. chce zmniejszyć o 4 mld euro. Altice miało 29 mld euro długu netto i plan redukcji wskaźnika długu netto do skorygowanego EBITDA z 5,6x do 4,2x w ciągu dwóch lat. Telefonica natomiast miała 40 mld euro zadłużenia (2,6xEBITDA), które w ciągu poprzedniego 2,5 roku zmniejszyła o 12 mld euro – między innymi dzięki wydzieleniu i sprzedaży Telxiusa (zobacz: Wieże i maszty na sprzedaż cz.1).

Zakup Polkomtela w 2011 r. wywindowały zadłużenie netto Grupy CP do imponującej kwoty 12,3 mld zł. Nie przekroczyło jednak 4-krotności wartości EBITDA. Z obsługą i refinansowaniem grupa radzi sobie bez trudu, ale od lat deklaruje wolę redukcji zadłużenia. Imponujące pod względem wartości nominalnej zadłużenie, jeżeli chodzi o kluczowe wskaźniki sytuuje Grupę CP wcale nie wyżej – na bardzo zbliżonym poziomie do konkurentów.